Neues zum Thema Steuern und zur Steuerberatungsgesellschaft Quattek

Identifizierung: Wie Steuerzahler an die Wirtschafts-Identifikationsnummer gelangen

13.03.2025

Zum 01.11.2024 wurde die Wirtschafts-Identifikationsnummer (W-IdNr.) eingeführt. Jeder Selbständige, jede juristische Person und jede Personenvereinigung erhält seitdem dieses neue Zuordnungsmerkmal zugeteilt. Wirtschaftlich tätige natürliche Personen erhalten die

W-IdNr. zusätzlich zu ihrer steuerlichen Identifikationsnummer, so dass sich der betriebliche Bereich eindeutig von der privaten Sphäre abgrenzen lässt.

Die W-IdNr. besteht aus den Anfangsbuchstaben „DE“ und neun Ziffern. Sie wird um ein zusätzliches Unterscheidungsmerkmal (fünf Ziffern) für jede einzelne wirtschaftliche Tätigkeit ergänzt. Der Aufbau der W-IdNr. entspricht dem der Umsatzsteuer-Identifikationsnummer (USt-IdNr.), ergänzt um das Unterscheidungsmerkmal (z.B. DE123456789-00001).

Bis 2026 vergibt das Bundeszentralamt für Steuern die Nummer schrittweise an alle in Deutschland wirtschaftlich Tätigen. Eine Angabe der W-IdNr. in steuerlichen Erklärungsvordrucken ist bis zum Abschluss der Vergabe optional.

An dem Verfahren zur Beantragung der USt-IdNr. ändert sich nichts. Eine USt-IdNr. bleibt

neben der W-IdNr. bestehen. Sollte die USt-IdNr. nicht mehr vorliegen, kann unter www.bzst.de/erneuteMitteilungWidnr eine elektronische Mitteilung der W-IdNr. beantragt werden.

Wirtschaftlich Tätigen ohne USt-IdNr. wird die W-IdNr. über das elektronische ELSTER-Post-fach mitgeteilt (Zuteilung von Amts wegen).

FAQ: Bundesfinanzministerium klärt die wichtigsten Fragen zur E-Rechnung

13.03.2025

Seit dem 01.01.2025 sind E-Rechnungen im B2B-Bereich (von Firma zu Firma) verpflichtend, wenn leistender Unternehmer und Leistungsempfänger im Inland ansässig sind. Allerdings gibt es großzügige Übergangsregelungen, Kleinbetragsrechnungen bis 250 € dürfen zudem weiterhin in Papierform übermittelt werden. Das Bundesfinanzministerium hat dazu online einen umfassenden Fragen-Antworten-Katalog veröffentlicht, um Unklarheiten zu beseitigen.

Die wichtigsten Aussagen im Überblick:

Rechnungsformat: Eine E‑Rechnung liegt ab 2025 vor, wenn sie in einem strukturierten elektronischen Format ausgestellt, übermittelt und empfangen wird und eine elektronische Verarbeitung ermöglicht. Ein PDF‑Dokument fällt nicht mehr unter diese Definition.

Kleinunternehmer: Für Kleinunternehmer gilt die E-Rechnungspflicht nicht, sie können ihre Rechnungen weiter auf Papier ausstellen.

Übermittlungsweg: Auf welchem Weg die neue E-Rechnung übermittelt werden muss, ist gesetzlich nicht vorgeschrieben. Daher kommen zum Beispiel der Versand per E‑Mail, die Bereitstellung der Daten mittels einer elektronischen Schnittstelle, der gemeinsame Zugriff auf einen zentralen Speicherort innerhalb eines Konzernverbunds, die Übergabe auf einem USB‑Stick oder der Download über ein Internetportal in Betracht.

Rechnungsempfang: Unternehmen müssen ab 2025 den Empfang einer E-Rechnung sicherstellen. Dazu reicht aber bereits ein bestehendes E‑Mail‑Postfach aus.

Übergangsfrist: Bis zum 31.12.2026 können alle Rechnungsaussteller statt einer E‑Rechnung auch noch eine sonstige Rechnung ausstellen (z.B. eine E-Mail mit PDF-Datei oder eine Papierrechnung).

Eine E-Mail mit einer PDF‑Datei kann aber (wie bisher) nur verwendet werden, wenn der Empfänger diesem Format zustimmt. Bei einem Vorjahresumsatz des Rechnungsausstellers bis 800.000 € verlängert sich die Übergangsfrist bis zum 31.12.2027. Erst nach Ablauf dieser Übergangsfristen ist bei Umsätzen zwischen inländischen Unternehmen die Verwendung einer E‑Rechnung also tatsächlich verpflichtend.

Veräußerungsgewinn: Wenn das Finanzamt einen nicht beantragten Freibetrag berücksichtigt

13.03.2025

Wer seine Praxis verkauft oder aufgibt, kann einen Freibetrag beantragen, der allerdings nur einmal im Leben gewährt wird. Zusätzlich muss das 55. Lebensjahr vollendet worden oder dauernde Berufsunfähigkeit eingetreten sein. Sind alle Voraussetzungen erfüllt, ist der Freibetrag von maximal 45.000 € zu gewähren. Er wird aber bis auf 0 € gekürzt, soweit der Veräußerungsgewinn 136.000 € übersteigt. Das Finanzgericht Köln (FG) hat geklärt, ob der Freibetrag schon als verbraucht gilt, wenn ihn das Finanzamt ohne Antrag gewährt hat.

Am 31.12.2019 hatte der Kläger seine freiberufliche Tätigkeit beendet und einen Aufgabegewinn erzielt. Hierfür beantragte er den Freibetrag für Veräußerungsgewinne. Dessen Gewährung lehnte das Finanzamt ab, weil der Freibetrag bereits 2011 in Anspruch genommen worden sei. Der Kläger hatte im Jahr 2011 eine Beteiligung veräußert. Im Berechnungsteil des Bescheids für das Jahr 2011 wurde der damalige Veräußerungsgewinn mit dem Hinweis „ab steuerfrei bleibende Veräußerungsgewinne“ reduziert. Auf die tatsächliche Berücksichtigung des Freibetrags wurde weder im Erläuterungstext des Bescheids noch in der Anlage hingewiesen.

Den Einspruch gegen den Bescheid für 2019 lehnte das Finanzamt ab. Auch wenn der Kläger den Freibetrag damals nicht beantragt habe, habe sich dessen Gewährung steuerlich ausgewirkt. Einen Einspruch dagegen habe der Kläger nicht eingelegt.

Die Klage vor dem FG hatte Erfolg. Das Finanzamt hat dem Kläger den Verbrauch des Freibetrags aus dem Jahr 2011 zu Unrecht entgegengehalten, denn er musste diesen rechtswidrigen Verbrauch nicht erkennen. Der Freibetrag gilt mit seiner Gewährung als verbraucht, und zwar auch dann, wenn er ohne Antrag gewährt wurde. Die Erkennbarkeit des Verbrauchs des Freibetrags setzt jedoch einen Hinweis im Erläuterungstext des Bescheids voraus. Die Berücksichtigung des Freibetrags war im Streitfall weder zu erkennen noch vom Kläger beantragt. Aufgrund der geringen Auswirkung des Freibetrags im Jahr 2011 und mangels eines Hinweises im Bescheid war dessen Verwendung nicht sichtbar.

Teamevent: Bowling

28.02.2025

Digitalisierung: Finale Verwaltungsanweisung zur E-Rechnung veröffentlicht

30.01.2025

Das Bundesfinanzministerium (BMF) hat das finale Schreiben zur Ausstellung von elektronischen Rechnungen (E-Rechnungen) veröffentlicht. Kernpunkt der Neuregelung ist die Einführung einer E-Rechnung für inländische B2B-Umsätze, wobei Ausnahmen für steuerfreie Leistungen, Kleinbetragsrechnungen und Fahrausweise gelten.

Die gesetzliche Verpflichtung zur Verwendung von E-Rechnungen gilt für in Deutschland ansässige Unternehmen. Ab dem 01.01.2025 müssen alle inländischen Unternehmer E-Rechnungen empfangen können. Für deren Ausstellung sind jedoch Übergangsfristen vorgesehen. Während große Unternehmen verpflichtet sind, ab dem 01.01.2027 E-Rechnungen auszustellen, gilt diese Verpflichtung für kleinere Unternehmen mit einem Jahresumsatz von bis zu 800.000 € erst ab dem 01.01.2028.

Auch für die Verwendung bestimmter Formate, die nicht den Anforderungen an die E-Rechnung entsprechen, gibt es bis zum 31.12.2027 Übergangsregelungen.

E-Rechnungen müssen in einem standardisierten, maschinenlesbaren Format, das der europäischen Norm EN 16931 entspricht, erstellt werden. Die Echtheit der Herkunft, die Unversehrtheit des Inhalts und die Lesbarkeit der Rechnung müssen gewährleistet sein.

Zulässige Formate sind unter anderem XRechnung und ZUGFeRD (ab Version 2.0.1, mit Ausnahmen). Sofern sie die gesetzlichen Anforderungen erfüllen, können auch andere interoperable Formate verwendet werden. Das BMF-Schreiben behandelt auch die Übermittlung und den Empfang von E-Rechnungen sowie Regelungen zur Rechnungsberichtigung, zum Vorsteuerabzug und zur Aufbewahrung.

Hinweis:

Das finale BMF-Schreiben berücksichtigt zahlreiche Anregungen aus der Praxis, insbesondere des Deutschen Steuerberaterverbands, um die Umsetzung zu erleichtern. Unternehmen sollten sich frühzeitig mit den neuen Vorgaben vertraut machen.

Jahressteuergesetz 2024: Mobilitätsbudget gestrichen, zahlreiche Steueranpassungen beschlossen

30.01.2025

Das Jahressteuergesetz 2024 ist unter Dach und Fach. Unter den ursprünglich geplanten Regelungen war auch ein Mobilitätsbudget für Arbeitnehmer, das jedoch gestrichen wurde. Ein anderes zentrales Thema war die Umsatzsteuerregelung für Bildungseinrichtungen und Vereinssport. Die für den Vereinssport vorgesehene Umsatzsteuerbefreiung entfällt, während sie für private Bildungseinrichtungen bleibt. Ansonsten bringt das Gesetz zahlreiche steuerliche Anpassungen, die verschiedene Branchen entlasten sollen.

Zur Förderung der Energiewende gelten künftig für Stromspeicher dieselben steuerlichen Rahmenbedingungen wie für Windkraft- und Solaranlagen, was die Standortgemeinden am Gewerbesteueraufkommen beteiligt. Zudem erleichtert das Gesetz die steuerliche Förderung der Kinderbetreuung. Ab 2025 sind 80 % der Kinderbetreuungskosten bis zu einem Höchstbetrag von 4.800 € als Sonderausgaben absetzbar. Auch dürfen künftig Verluste aus Termingeschäften mit anderen Kapitalerträgen verrechnet werden.

Die neue Obergrenze für Kleinunternehmer liegt ab 2025 bei 25.000 € im Vorjahr und

100.000 € im laufenden Jahr. Außerdem wurde ein ermäßigter Steuersatz für Kunst eingeführt, was kulturelle Einrichtungen entlasten dürfte. Darüber hinaus wartet das Gesetz mit steuerlichen Erleichterungen für Haus- und Hobbybrauer, einer steuerbegünstigten Wohnraumvermietung an Bedürftige und einer Senkung des Durchschnittssatzes für Land- und Forstwirte (ab dem Tag nach der Verkündung des Gesetzes auf 8,4 % und ab dem 01.01.2025 auf 7,8 %) auf.

Neue Heizungsförderung: Antragstellung für alle möglich

30.01.2025

Die Antragstellung für die neue Heizungsförderung startete am 27.08.2024 wie geplant auch für die dritte und letzte noch offene Antragstellergruppe. Damit können jetzt auch Unternehmen, Eigentümerinnen und Eigentümer vermieteter Einfamilienhäuser sowie Wohneigentümergemeinschaften (WEG) bei Maßnahmen am Sondereigentum die Heizungsförderung bei der KfW beantragen. Beim Einbau einer klimafreundlichen Heizungsanlage oder beim Anschluss an ein Wärme- oder Gebäudenetz sind Investitionszuschüsse von der KfW erhältlich, für Wohn- wie auch Nichtwohngebäude.

Die dritte Antragstellergruppe kann die Grundförderung von 30 Prozent der förderfähigen Investitionskosten nutzen, plus fünf Prozent Effizienz-Bonus für besonders effiziente Wärmepumpen (also insgesamt bis zu 35 Prozent Förderung) oder einen Emissionsminderungszuschlag von pauschal 2.500 Euro für besonders effiziente Biomasse-Heizungen.

Weitergehende Informationen zur Heizungs- und energetischen Sanierungsförderung sind auf www.energiewechsel.de/beg sowie - zur Antragstellung für die neue Heizungsförderung - auf www.kfw.de zu finden.

Einkommensteuer – Steuerberatungskosten sind für die Ermittlung des Veräußerungsgewinns zu berücksichtigen

30.01.2025

Steuerberatungskosten, die im Zusammenhang mit der Ermittlung eines nach § 17 EStG steuerpflichtigen Veräußerungsgewinns angefallen sind, sind Veräußerungskosten im Sinne von § 17 Abs. 2 Satz 1 EStG und mindern daher den steuerpflichtigen Veräußerungsgewinn. So entschied das Hessische Finanzgericht (Az. 10 K 1208/23).

Das Gericht ist zur Überzeugung gelangt, dass es sich bei den geltend gemachten Aufwendungen um Veräußerungskosten im Sinne von § 17 Abs. 2 Satz 1 EStG handelt. Laut der vorgelegten Rechnung des Steuerberaters stellten die geltend gemachten Aufwendungen Gebühren für die Ermittlung der Einkünfte aus Gewerbebetrieb (Ermittlung des Überschusses der Betriebseinnahmen über die Betriebsausgaben, § 25 Abs. 1 StBVV) nebst anteiligen Auslagen dar, die als einkünftebezogene Steuerberatungskosten gewinnmindernd zu berücksichtigen seien.

Die streitgegenständlichen Steuerberatungskosten seien durch den Veräußerungsvorgang veranlasst, da das „auslösende Moment“ für die Entstehung dieser Aufwendungen in dem Veräußerungsvorgang selbst bestehe.

Gegen die Entscheidung des Hessischen Finanzgerichts wurde Revision eingelegt, welche beim Bundesfinanzhof (Az. IX R 12/24) offen ist.

Umsatzsteuer – Bei Lieferung von Mieterstrom zum Vorsteuerabzug berechtigt

30.01.2025

Bei der Lieferung von Strom, den der Vermieter von Wohnraum über eine Photovoltaikanlage selbst erzeugt und an seine Mieter gegen Entgelt abgibt, handelt es sich nicht um eine unselbstständige Nebenleistung der umsatzsteuerfreien (langfristigen) Vermietung von Wohnraum, sondern um eine selbstständige umsatzsteuerpflichtige Leistung. Diese berechtigt zum Vorsteuerabzug aus den Eingangsleistungen, da kraft Gesetzes für den Mieter die Möglichkeit besteht, den Stromanbieter frei zu wählen, und die Stromlieferung getrennt und nach individuellem Verbrauch abgerechnet wird. So entschied der Bundesfinanzhof (Az. XI R 8/21).

Der Vermieter sah die Stromerzeugung und die Lieferung an die Mieter jeweils als eigenständige Leistung an, während das Finanzamt eine Gesamtleistung sah, nämlich die Vermietung einer Wohnung mit der dazugehörigen Stromlieferung.

Der Grund für die gegenteiligen Auffassungen lag selbstverständlich darin, dass der Vermieter den Vorsteuerabzug für die Photovoltaikanlage beanspruchte, während das Finanzamt dies ablehnte.

Der Bundesfinanzhof beurteilte diesen Fall insbesondere unter Berücksichtigung der hierfür abgeschlossenen Verträge. Da der Stromlieferungsvertrag unabhängig vom Mietvertrag über die Wohnräume bestand, handelte es sich nach seiner Auffassung um zwei verschiedene Leistungen. Die Vereinbarung über die Stromlieferung war unabhängig vom Mietvertrag kündbar. Dies ergibt sich auch aus § 42a Abs. 2 des Gesetzes über die Elektrizitäts- und Gasversorgung (EnWG), in dem ein ausdrückliches Koppelungsverbot zwischen dem Miet- und dem Energielieferungsvertrag enthalten ist. Die Mieter konnten daher unabhängig vom Mietvertrag den Stromlieferungsvertrag kündigen und danach den Strom von einem anderen Anbieter beziehen.

Firmencup in der Lokhalle 2025

10.01.2025

Am Mittwoch fand der jährliche Fußball-Firmencup in der Lokhalle Göttingen statt. Unsere Mannschaft hat alles gegeben und sich mit vollem Einsatz auf dem Spielfeld gezeigt. Unsere Fans auf der Südtribüne haben ihr Team lautstark angefeuert und ordentlich Stimmung gemacht. Danke an alle, die dabei waren und uns unterstützt haben.

Neujahrsempfang 2025

07.01.2025

Gestern haben wir bei unserem Neujahrsempfang auf ein erfolgreiches Jahr 2025 angestoßen und uns mit leckeren Snacks verwöhnt. Ein Zusammenkommen aller, um das vergangene Jahr Revue passieren zu lassen und voller Energie in das neue Jahr zu starten.

TOPAS – Rezertifizierung

17.12.2024

Wir haben es wieder geschafft: Mit Stolz dürfen wir verkünden, dass wir erneut die Rezertifizierung als TOP-Arbeitgeber von der Südniedersachsenstiftung erhalten haben. Diese Auszeichnung bestätigt unser kontinuierliches Bestreben, ein inspirierendes und wertschätzendes Arbeitsumfeld zu bieten. Ein riesiges Dankeschön an unser großartiges Team, das Tag für Tag mit Leidenschaft und Engagement dazu beiträgt, dieses Ziel zu erreichen. Gemeinsam schaffen wir eine Arbeitskultur, in der jeder wachsen und sich entfalten kann.

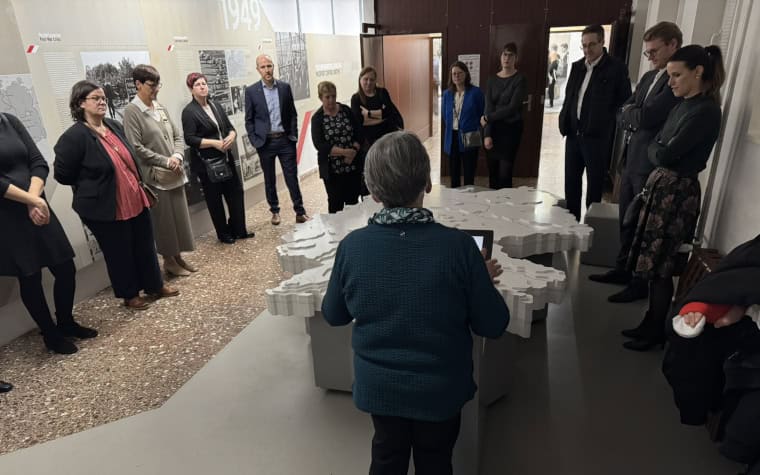

Weihnachtsfeier 2025

06.12.2024

Vergangenen Freitag war es endlich soweit - unsere Weihnachtsfeier. Wir begannen den Nachmittag mit einer spannenden Besichtigung des Eichsfelder Grenzlandmuseums. Diese bot uns eine faszinierende Reise durch die Geschichte der Region und die Zeit der deutschen Teilung. Nach dieser lehrreichen Erfahrung haben wir den Abend bei leckerem Essen, festlicher Stimmung und tollen Gesprächen im Restaurant "Prinz im Holztal" in Duderstadt ausklingen lassen. Ein passender Moment, um die besinnliche Zeit des Jahres zu genießen und dankbar auf das Erreichte zurückzublicken. Ein großer Dank geht an unser Team "Steuern", das die diesjährige Weihnachtsfeier organisiert hat.

Führungs- und Persönlichkeitsentwicklung mit Roger Kihn

29.11.2024

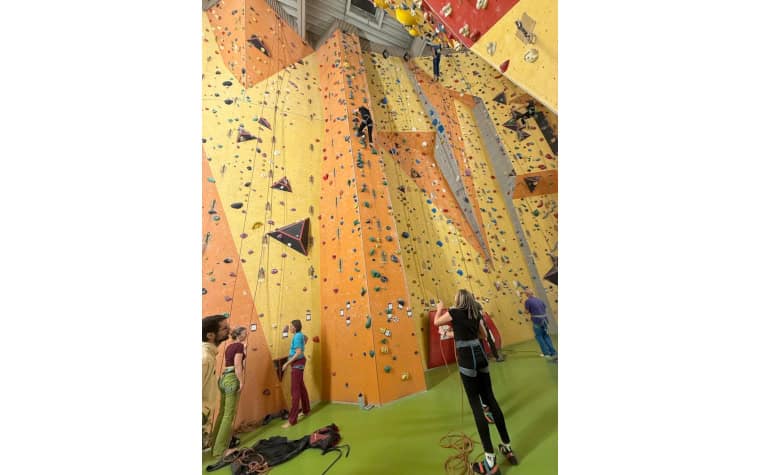

Klettern im Roxx Göttingen

29.11.2024

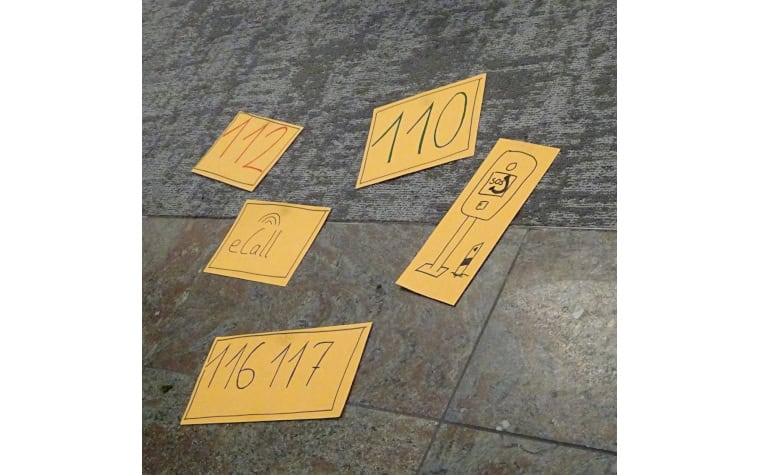

Erste-Hilfe-Kurs

12.11.2024

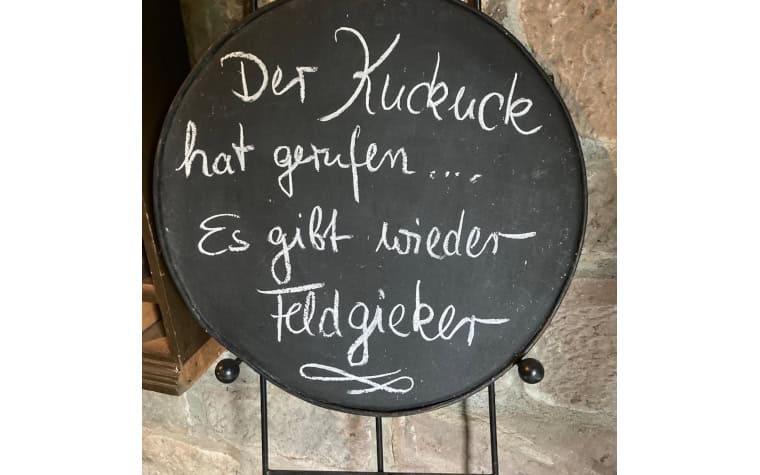

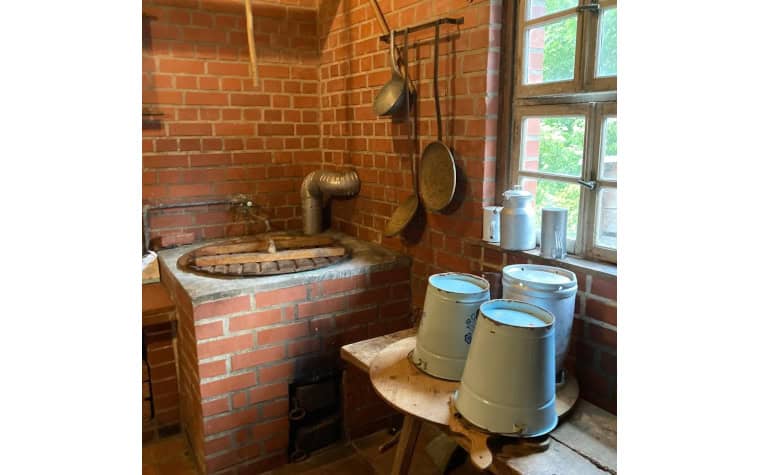

Führung durch Schinkels Brauhaus in Witzenhausen

Wirtschafts-Identifikationsnummer wird ab 01.11.2024 vergeben

04.11.2024

Das Bundesfinanzministerium hat kürzlich den Entwurf einer Verordnung veröffentlicht, die die Zuteilung der Wirtschafts-Identifikationsnummern (W-IdNr.) an Unternehmen aller Rechtsformen in Deutschland regelt.

Die W-IdNr. wird auf Anforderung der zuständigen Finanzbehörde vom Bundeszentralamt für Steuern (BZSt) vergeben. Mit der W-IdNr. soll eine eindeutige Identifizierung im Besteuerungsverfahren sichergestellt und die Kommunikation zwischen den wirtschaftlich Tätigen und den Behörden vereinfacht werden. Zudem wird die W-IdNr. perspektivisch als bundeseinheitliche Wirtschaftsnummer gemäß dem Unternehmensbasisdatenregistergesetz dienen.

Die Vergabe der W-IdNr. soll zum 01.11.2024 beginnen und in mehreren Stufen bis 2026 abgeschlossen sein. Die Nummer besteht aus den Buchstaben „DE“ gefolgt von neun Ziffern und übernimmt die Aufgaben der bisherigen Umsatzsteuer-Identifikationsnummer (USt-IdNr.). Wer schon eine USt-IdNr. hat, soll diese ab dem 30.09.2024 auch als W-IdNr. verwenden können. Wirtschaftlich Tätigen ohne USt-IdNr., aber mit umsatzsteuerlicher Erfassung (bzw. Befreiung als Kleinunternehmer) und ELSTER-Benutzerkonto wird das BZSt eine W-IdNr. zuweisen und elektronisch mitteilen. Alle anderen wirtschaftlich Tätigen erhalten ihre W-IdNr. später.

Hinweis:

Die Bundesregierung wird die Verordnung beschließen, nachdem der Bundesrat zugestimmt hat.

Betriebsausgaben: Freigrenze für Geschenke wurde ab 2024 auf Euro 50,00 erhöht

04.11.2024

Das Wachstumschancengesetz hat eine Reihe wichtiger gesetzlicher Neuregelungen mit sich gebracht, die erstmals im jetzt laufenden Steuerjahr anzuwenden sind. Eine bedeutende Änderung betrifft Geschenke: Mit Wirkung zum 01.01.2024 wurde die Freigrenze für den Betriebsausgabenabzug von Geschenken von bisher 35 € auf 50 € angehoben. Vor diesem Hintergrund hat das Bundesfinanzministerium den Umsatzsteuer-Anwendungserlass angepasst.

Balkonkraftwerke: Miniphotovoltaikanlagen lassen sich steuerfrei betreiben

04.11.2024

Wer keine komplette Dachfläche zur Verfügung hat und im kleinen Stil zur Energiewende beitragen will, entscheidet sich häufig zur Installation eines Balkonkraftwerks. Nach Angaben der Onlinedatenbank „Statista“ wurden im Jahr 2023 rund 275.000 solcher Anlagen in Deutschland neu in Betrieb genommen. Somit waren im vergangenen Jahr hierzulande insgesamt 350.000 Balkonkraftwerke am Netz, und die Tendenz ist steigend: Im ersten Quartal 2024 wurden bereits fast so viele Balkonkraftwerke installiert wie im gesamten Jahr 2022. Zur Beliebtheit tragen die niedrigen Kosten, der kleine Flächenbedarf und die einfache Installation der Anlagen bei: Sie lassen sich am Balkon oder an einer Wand befestigen und sind somit auch für Mieter interessant, die nicht über Dachfläche verfügen. Ist die Anlage montiert, wird sie über eine Steckdose ans Stromnetz angeschlossen.

Wer ein Balkonkraftwerk installiert, muss sich keine Sorgen um eine etwaige Steuerpflicht machen. Rückwirkend seit 2022 sind die private Nutzung des Stroms aus kleinen Photovoltaikanlagen und Einnahmen aus der Einspeisevergütung von der Einkommen- und der Gewerbesteuer befreit. Diese Steuerbefreiung gilt für Anlagen, deren Nennleistung 30 kWp bei Einfamilienhäusern und 15 kWp pro Wohnung bei Mehrfamilienhäusern nicht übersteigt. Diese Grenzen erreichen Balkonkraftwerke nicht: Eine Nennleistung von 1 kWp entspricht 1.000 Watt. Weil Balkonkraftwerke nur bis 2.000 Watt erlaubt sind, können sie 15 oder 30 kWp nicht überschreiten.

Auch in Sachen Umsatzsteuer lässt sich für Balkonkraftwerke zumindest teilweise Entwarnung geben: Für den Erwerb und die Installation von Photovoltaikanlagen auf oder in der Nähe von Wohngebäuden oder Gebäuden, die für das Gemeinwohl genutzt werden, muss in der Regel keine Umsatzsteuer gezahlt werden. Hierfür beläuft sich der Umsatzsteuersatz seit 2023 auf 0 %. Für den Teil des erzeugten Stroms, den man selbst verbraucht, wird ebenfalls keine Umsatzsteuer fällig. Überschüssiger Strom, der über den Eigenverbrauch hinausgeht, wird in der Regel gratis ins öffentliche Netz eingespeist oder fließt in einen Balkonkraftwerkspeicher; auch dann wird keine Umsatzsteuer fällig.

Hinweis:

Wer für den erzeugten Strom des Balkonkraftwerks einen Zähler einbaut und gegen Bezahlung ins öffentliche Netz einspeist, muss für diese Einspeisevergütung grundsätzlich eine Umsatzsteuerpflicht beachten. Allerdings greift bei Minisolaranlagen in der Regel automatisch die Kleinunternehmerregelung, dann ist dennoch keine Umsatzsteuer zu entrichten. Kleinunternehmer ist man, wenn der Umsatz der Photovoltaikanlage im Anschaffungsjahr nicht höher als 22.000 € und im Folgejahr voraussichtlich nicht höher als 50.000 € sein wird.

Gesetzgebung: Ab 2025 soll es spürbar mehr Netto vom Brutto geben

04.11.2024

Die Bundesregierung hat sich in ihren Haushaltsgesprächen darauf verständigt, die Bürger weiter zu entlasten. Hierzu hat das Kabinett das Steuerfortentwicklungsgesetz auf den Weg gebracht, das ab 2025 spürbar für Entlastungen sorgen soll. Auch Unternehmen und gemeinnützige Organisationen sollen profitieren.

Die geplanten Maßnahmen im Überblick:

- Für 2025 und 2026 sollen die Grund- und Kinderfreibeträge deutlich erhöht werden. Der steuerliche Grundfreibetrag - also das Einkommen, bis zu dem keine Einkommensteuer gezahlt werden muss - liegt aktuell bei 11.604 € und soll 2025 auf 12.084 € und 2026 auf 12.336 € Gleichzeitig soll auch der steuerliche Kinderfreibetrag angehoben werden - von aktuell 9.312 € auf 9.600 € im Jahr 2025 und 9.756 € im Jahr 2026.

- 2025 und 2026 soll auch die Freigrenze beim Solidaritätszuschlag steigen und der Einkommensteuertarif - mit Ausnahme des „Reichensteuersatzes“ - erneut an die Inflation angepasst werden. Das bedeutet: Löhne und Gehälter werden nicht höher besteuert, wenn ihr Anstieg lediglich die höheren Preise ausgleichen soll.

- Das Kindergeld soll 2025 von 250 € auf 255 € monatlich steigen, 2026 um weitere 4 € auf 259 €.

- Für Freiberufler und Unternehmen sollen Impulse durch verbesserte Abschreibungsmöglichkeiten und die Ausweitung der Forschungsförderung gesetzt werden.

- Die Steuerklassenkombination III und V soll ab 2030 abgeschafft und in das Faktorverfahren der Lohnsteuerklasse IV überführt werden. Das Splittingverfahren bleibt Ehe- und Lebenspartnern aber auch in Zukunft erhalten. Mit dem Faktorverfahren kann die steuermindernde Wirkung des Ehegattensplittings bereits beim monatlichen Lohnsteuerabzug individuell berücksichtigt werden.

- Steuerbegünstigte Organisationen sollen sich künftig außerhalb ihres Zwecks gelegentlich zu tagespolitischen Ereignissen äußern dürfen, ohne hierdurch ihre Steuerbegünstigung zu verlieren. Außerdem erhalten gemeinnützige Organisationen mehr Zeit, um ihre Mittel (z.B. Spenden) zu verwenden, und mehr Flexibilität, wenn sie Photovoltaikanlagen anschaffen oder betreiben.

2. Medizinerinnentreffen

Töpferkurs für unsere MitarbeiterInnen

Betriebsveranstaltung: Lohnsteuerpauschalierung auch bei Feier für die Führungsriege möglich

15.10.2024

Für Zuwendungen im Rahmen einer Betriebsveranstaltung gilt ein Freibetrag von 110 € pro Veranstaltung und teilnehmendem Arbeitnehmer. Vorteile bis zu dieser Höhe bleiben also stets steuerfrei. Wird die Feier teurer, ist nur der übersteigende Teil als Arbeitslohn zu versteuern. Soweit eine Betriebsveranstaltung steuerpflichtigen Arbeitslohn auslöst, kann der Arbeitgeber aber eine günstige Lohnsteuerpauschalierung mit einem Steuersatz von 25 % vornehmen.

Seit 2015 ist gesetzlich geregelt, dass eine Betriebsveranstaltung allen Angehörigen des Betriebs oder Betriebsteils offenstehen muss. Der Teilnehmerkreis der Veranstaltung darf also nicht beschränkt sein. Der Bundesfinanzhof (BFH) hat entschieden, dass dieses „Offenstehen“ nur Voraussetzung für die Gewährung des 110-€-Freibetrags ist, nicht aber für die günstige 25%ige Pauschalversteuerung der Zuwendungen.

Geklagt hatte ein Arbeitgeber, der zwei Weihnachtsfeiern jeweils nur für Vorstandsmitglieder und die obere Führungsriege veranstaltet hatte. Im Zuge einer Lohnsteuer-Außenprüfung lehnte das Finanzamt die Pauschalversteuerung mit 25 % ab und berechnete die Lohnsteuer auf die Feier individuell, was zu einer Nachforderung führte. Es vertrat den Standpunkt, dass die Beschränkung des Teilnehmerkreises auch der Pauschalversteuerung im Wege stehe.

Der BFH war anderer Ansicht. Als Betriebsveranstaltung gelte jede Veranstaltung auf betrieblicher Ebene mit gesellschaftlichem Charakter - somit auch die Weihnachtsfeiern im Streitfall. Das eingrenzende Kriterium des „Offenstehens“ für alle Betriebsangehörigen sei nicht Gegenstand der Legaldefinition der Betriebsveranstaltung, sondern nur eine ergänzende Voraussetzung für die Gewährung des 110-€ Freibetrags.

Dokumentation: Anforderungen an die Aufzeichnung von Nachtzuschlägen

15.10.2024

Zuschläge für tatsächlich geleistete Sonntags-, Feiertags- oder Nachtarbeit neben dem Grundlohn sind in Höhe bestimmter Prozentsätze des Grundlohns steuerfrei.

Der für die Bemessung der steuerfreien Zuschläge maßgebende Grundlohn ist der laufende Arbeitslohn, der dem Arbeitnehmer bei der für ihn geltenden regelmäßigen Arbeitszeit für den jeweiligen Lohnzahlungszeitraum arbeitsvertraglich zusteht. Er ist in einen Stundenlohn umzurechnen und steuerlich mit höchstens 50 € pro Stunde anzusetzen. Das Finanzgericht Schleswig-Holstein (FG) hat untersucht, wie detailliert die Aufzeichnungen von Nachtzuschlägen sein müssen.

Im Rahmen einer Lohnsteuer-Außenprüfung beim Kläger wurde festgestellt, dass er seinen Arbeitnehmern teilweise Nachtzuschläge gezahlt und diese als steuerfrei behandelt hatte. Nach Ansicht der Prüferin waren die Voraussetzungen für die Steuerfreiheit jedoch nicht erfüllt. Denn der Kläger hatte nur den Zeitrahmen und die darin geleistete Stundenzahl (z.B. Stunden in der Zeit von 20 Uhr bis 6 Uhr), nicht aber die genauen Uhrzeiten (Beginn und Ende) aufgezeichnet. Unstreitig wurde die Nachtarbeit tatsächlich geleistet. Zudem wurden die Zuschläge für die Nachtarbeit neben dem Grundlohn gezahlt und die gesetzlichen Höchstgrenzen nicht überschritten.

Die Klage vor dem FG hatte Erfolg. Entgegen der Ansicht des Finanzamts seien die Aufzeichnungen des Klägers ausreichend. Unschädlich sei, dass keine genaue Anfangs- und Schlusszeit der jeweiligen Nachtarbeit festgehalten worden sei. Dem Finanzamt sei zwar dahin gehend zuzustimmen, dass die Steuerfreiheit als steuergünstige Tatsache grundsätzlich vom Steuerzahler darzulegen und zu beweisen sei. Das führe aber nicht dazu, dass die Steuerfreiheit nicht anwendbar sei, wenn in den Aufzeichnungen keine genaue Anfangs- und Schlusszeit festgehalten werde. Auf eine Einzelaufstellung könne verzichtet werden, wenn die Voraussetzungen aus anderen Gründen als erfüllt angesehen werden könnten.

Zuwendungen anlässlich von Betriebsveranstaltungen

15.10.2024

Wird bei Betriebsveranstaltungen der Freibetrag von 110 Euro je Teilnehmer oder die Anzahl von zwei begünstigten Veranstaltungen pro Jahr überschritten, stellen die Zuwendungen steuerpflichtigen Arbeitslohn dar. Die steuerpflichtigen Zuwendungen können vom Arbeitgeber mit 25 % pauschal besteuert werden (§ 40 Abs. 2 Satz 1 Nr. 2 EStG).

Die zulässige Pauschalbesteuerung führt zur Sozialversicherungsfreiheit. Unklar war jedoch, bis zu welchem Zeitpunkt der Arbeitgeber die Pauschalbesteuerung mit 25 % spätestens durchgeführt haben muss, um die Beitragsfreiheit zu begründen. Demnach sind Zuwendungen nur dann nicht dem sozialversicherungspflichtigen Arbeitsentgelt zuzurechnen, soweit diese mit der Entgeltabrechnung für den jeweiligen Abrechnungszeitraum lohnsteuerfrei belassen oder pauschal besteuert werden. Da diese zeitliche Frist in der Praxis kaum umsetzbar ist, vertreten die Spitzenorganisationen der Sozialversicherung in ihrem Besprechungsergebnis vom 20.04.2016 (TOP 5) die Auffassung, dass der Arbeitgeber die Pauschalbesteuerung mit 25 % bis spätestens zum 28./29. Februar des Folgejahres durchgeführt und die Pauschalsteuern bis zu diesem Zeitpunkt an das zuständige Finanzamt abgeführt haben muss.

Dagegen wehrte sich ein Unternehmen, das die Pauschalbesteuerung erst im März des Folgejahres durchführte, und bekam vor dem Landessozialgericht Niedersachsen-Bremen

(Az. L 12 BA 3/20) zunächst Recht. Allerdings wurde wegen der grundsätzlichen Bedeutung die Revision zugelassen. Das Bundessozialgericht hob die Vorentscheidung des Landessozialgerichts auf (Az. B 12 BA 3/22 R) und bestätigte die Ansicht des prüfenden Rentenversicherungsträgers. Nach Ansicht des Bundessozialgerichts kommt es entscheidend darauf an, dass die pauschale Besteuerung mit der Entgeltabrechnung für den jeweiligen Abrechnungszeitraum erfolgt. Im Gegensatz zum Lohnsteuerrecht muss für das Sozialversicherungsrecht bzgl. der Beitragsfreiheit im Monat des Zuflusses des Arbeitsentgelts entschieden werden und die Pauschalbesteuerung mit 25 % gemäß dem Besprechungsergebnis vom 20.04.2016 (TOP 5) bis spätestens Ende Februar des Folgejahres auch tatsächlich erfolgt sein.

Hinweis:

Will der Arbeitgeber die nachträgliche Inanspruchnahme für Beiträge zur Sozialversicherung vermeiden, muss künftig die rechtzeitige Pauschalbesteuerung mit 25 % sichergestellt werden. Diesbezüglich kommt auch eine Pauschalbesteuerung zunächst auf Schätzbasis in Frage, bis die endgültigen Kosten der Betriebsfeier final feststehen.

Steuerliche Fragen bei Überlassung von Fahrrädern und E-Bikes mit Zubehör an Arbeitnehmer

15.10.2024

Für den Zeitraum vom 01.01.2019 bis 31.12.2030 werden vom Arbeitgeber zusätzlich zum ohnehin geschuldeten Arbeitslohn gewährte Vorteile für die Überlassung eines betrieblichen (Elektro-)Fahrrads an den Arbeitnehmer steuerfrei gestellt.

Die Steuerfreiheit hat die Sozialversicherungsfreiheit zur Folge. E-Bikes, bei denen es sich technisch um Kraftfahrzeuge handelt (weil der E-Motor auch Geschwindigkeiten über 25 km/h unterstützt), können nicht steuerfrei überlassen werden. Die Steuerbefreiung gilt nur für zusätzlich zum ohnehin geschuldeten Arbeitslohn gewährte Vorteile (on-top). In der Praxis wird jedoch der Großteil der sog. Job- oder Firmenräder im Rahmen von Gehaltsumwandlungs-/Leasing-Modellen an Arbeitnehmer überlassen. Bei den gängigen Leasing-Modellen least i. d. R. der Arbeitgeber das Firmenrad und überlässt es dem Arbeitnehmer im Rahmen einer Nutzungsvereinbarung mittels Gehaltsumwandlung. In diesem Fall ergibt sich ein monatlicher steuerpflichtiger geldwerter Vorteil in Höhe von 1 % der auf volle 100 Euro abgerundeten geviertelten unverbindlichen Preisempfehlung (Brutto-UVP) des überlassenen Firmenrads.

Neuerungen für den Kleinunternehmer

Ab dem Besteuerungszeitraum 2024 sind Kleinunternehmer offiziell von der Abgabe von Umsatzsteuer-Jahreserklärungen befreit. Das gehört zu den Maßnahmen zur Steuererleichterung, die mit dem Wachstumschancengesetz im Jahr 2024 eingeführt wurden.

Mit dem derzeit bekannten Entwurf eines Jahressteuergesetzes 2024 soll die Kleinunternehmerregelung ab dem Jahr 2025 ausgeweitet werden.

Insbesondere die Umsatzgrenzen von 22.000 Euro (Vorjahr) und 50.000 Euro (lfd. Kalenderjahr) sollen auf 25.000 Euro und 100.000 Euro angehoben werden.

Die E-Rechnung kommt

Um den digitalen Wandel in Deutschland voranzutreiben, wurde im Rahmen des sog. Wachstumschancengesetzes mit Wirkung ab dem 01.01.2025 die verpflichtende E-Rechnung im inländischen B2B-Bereich eingeführt.

Bei der Umstellung auf die E-Rechnung geht es nicht lediglich darum, papierhafte Rechnungen zukünftig elektronisch auszutauschen. Vielmehr soll der Gesamtprozess von der Rechnungsausstellung bis zur Zahlung und Archivierung der Rechnung sowie den Abgleich zwischen den für Umsatzsteuerzahlung und Vorsteuerabzug zuständigen Finanzbehörden neu zu gestaltet werden. Verbraucher betrifft diese Neuerung nicht.

Tag der offenen Tür Niederlassung Heiligenstadt

30.08.2024

Volkstriathlon 2024

29.08.2024

Jubiläumsfeier der Südniedersachsen Stiftung

Wandertag 2024

15.08.2024

Sommergrillen

DATEV Challenge Rothe

15.07.2024

Kartfahren in Heiligenstadt

10.07.2024

Sommerempfang der Steuerberaterkammer Niedersachsen

08.07.2024

Praxisbörse 2024

28.06.2024

Letzte Woche waren wir auf der Praxisbörse vertreten! Wir hatten viele tolle Gespräche und konnten euch alle über die Jobs in unserer Kanzlei informieren. Wir haben über Aufstiegschancen geplaudert, Fortbildungsmaßnahmen erläutert und uns über euer Interesse gefreut. Wir freuen uns über den Zuspruch und den vielen tollen Begegnungen. Wir können es kaum erwarten, bis zum nächsten Jahr! Aber hey, warum so lange warten? Schickt uns doch einfach eure Bewerbungen. Und das Beste daran? Es dauert nur 3 Minuten! Einfach und schnell über www.quattek.de/karriere/

Altstadtlauf 2024

26.06.2024

IHK-Event in Heiligenstadt

20.06.2024

Brockenaufstieg 2024

19.06.2024

Betriebsveranstaltung: Lohnsteuerpauschalierung auch bei Feier für die Führungsriege möglich

03.09.2024

Für Zuwendungen im Rahmen einer Betriebsveranstaltung gilt ein Freibetrag von 110 € pro Veranstaltung und teilnehmendem Arbeitnehmer. Vorteile bis zu dieser Höhe bleiben also stets steuerfrei. Wird die Feier teurer, ist nur der übersteigende Teil als Arbeitslohn zu versteuern. Soweit eine Betriebsveranstaltung steuerpflichtigen Arbeitslohn auslöst, kann der Arbeitgeber aber eine günstige Lohnsteuerpauschalierung mit einem Steuersatz von 25 % vornehmen.

Seit 2015 ist gesetzlich geregelt, dass eine Betriebsveranstaltung allen Angehörigen des Betriebs oder Betriebsteils offenstehen muss. Der Teilnehmerkreis der Veranstaltung darf also nicht beschränkt sein. Der Bundesfinanzhof (BFH) hat entschieden, dass dieses „Offenstehen“ nur Voraussetzung für die Gewährung des 110-€-Freibetrags ist, nicht aber für die günstige 25%ige Pauschalversteuerung der Zuwendungen.

Geklagt hatte ein Arbeitgeber, der zwei Weihnachtsfeiern jeweils nur für Vorstandsmitglieder und die obere Führungsriege veranstaltet hatte. Im Zuge einer Lohnsteuer-Außenprüfung lehnte das Finanzamt die Pauschalversteuerung mit 25 % ab und berechnete die Lohnsteuer auf die Feier individuell, was zu einer Nachforderung führte. Es vertrat den Standpunkt, dass die Beschränkung des Teilnehmerkreises auch der Pauschalversteuerung im Wege stehe.

Der BFH war anderer Ansicht. Als Betriebsveranstaltung gelte jede Veranstaltung auf betrieblicher Ebene mit gesellschaftlichem Charakter - somit auch die Weihnachtsfeiern im Streitfall. Das eingrenzende Kriterium des „Offenstehens“ für alle Betriebsangehörigen sei nicht Gegenstand der Legaldefinition der Betriebsveranstaltung, sondern nur eine ergänzende Voraussetzung für die Gewährung des 110-€ Freibetrags.

Dokumentation: Anforderungen an die Aufzeichnung von Nachtzuschlägen

03.09.2024

Zuschläge für tatsächlich geleistete Sonntags-, Feiertags- oder Nachtarbeit neben dem Grundlohn sind in Höhe bestimmter Prozentsätze des Grundlohns steuerfrei.

Der für die Bemessung der steuerfreien Zuschläge maßgebende Grundlohn ist der laufende Arbeitslohn, der dem Arbeitnehmer bei der für ihn geltenden regelmäßigen Arbeitszeit für den jeweiligen Lohnzahlungszeitraum arbeitsvertraglich zusteht. Er ist in einen Stundenlohn umzurechnen und steuerlich mit höchstens 50 € pro Stunde anzusetzen. Das Finanzgericht Schleswig-Holstein (FG) hat untersucht, wie detailliert die Aufzeichnungen von Nachtzuschlägen sein müssen.

Im Rahmen einer Lohnsteuer-Außenprüfung beim Kläger wurde festgestellt, dass er seinen Arbeitnehmern teilweise Nachtzuschläge gezahlt und diese als steuerfrei behandelt hatte. Nach Ansicht der Prüferin waren die Voraussetzungen für die Steuerfreiheit jedoch nicht erfüllt. Denn der Kläger hatte nur den Zeitrahmen und die darin geleistete Stundenzahl (z.B. Stunden in der Zeit von 20 Uhr bis 6 Uhr), nicht aber die genauen Uhrzeiten (Beginn und Ende) aufgezeichnet. Unstreitig wurde die Nachtarbeit tatsächlich geleistet. Zudem wurden die Zuschläge für die Nachtarbeit neben dem Grundlohn gezahlt und die gesetzlichen Höchstgrenzen nicht überschritten.

Die Klage vor dem FG hatte Erfolg. Entgegen der Ansicht des Finanzamts seien die Aufzeichnungen des Klägers ausreichend. Unschädlich sei, dass keine genaue Anfangs- und Schlusszeit der jeweiligen Nachtarbeit festgehalten worden sei. Dem Finanzamt sei zwar dahin gehend zuzustimmen, dass die Steuerfreiheit als steuergünstige Tatsache grundsätzlich vom Steuerzahler darzulegen und zu beweisen sei. Das führe aber nicht dazu, dass die Steuerfreiheit nicht anwendbar sei, wenn in den Aufzeichnungen keine genaue Anfangs- und Schlusszeit festgehalten werde. Auf eine Einzelaufstellung könne verzichtet werden, wenn die Voraussetzungen aus anderen Gründen als erfüllt angesehen werden könnten.

Gesundheitswesen: Digital-Gesetz ist beschlossene Sache

21.06.2024

Die Bundesregierung will den Behandlungsalltag für Ärzte und Patienten mit digitalen Lösungen vereinfachen.

Ein Schritt in diese Richtung ist das Gesetz zur Beschleunigung der Digitalisierung des Gesundheitswesens vom 22.03.2024. Zentraler Bestandteil des Gesetzes ist die Einrichtung der elektronischen Patientenakte (ePA) für alle. Sie soll den Austausch und die Nutzung von Gesundheitsdaten vorantreiben und die Versorgung gezielt unterstützen. Zudem wurde das E-Rezept als verbindlicher Standard eingerichtet.

Ab Anfang des Jahres 2025 soll die ePA für alle gesetzlich Versicherten eingerichtet werden. Auch private Krankenversicherungen können eine ePA anbieten. Wer die ePA nicht nutzen möchte, muss aktiv widersprechen. In der ePA soll die gesamte Krankengeschichte auf Knopfdruck einsehbar sein. Darin können Befunde, Röntgenbilder, Untersuchungsergebnisse und Medikamentenverordnungen gespeichert werden. Das soll den Bürokratieaufwand vermindern und Mehrfachuntersuchungen vermeiden.

Medizinische Fachangestellte: Geringfügige Tätigkeit kann sozialversicherungspflichtig sein

21.06.2024

Ärzte, die medizinische Fachangestellte (MFA) geringfügig beschäftigen, sollten klären, ob die MFA andere geringfügige Tätigkeiten ausüben, wie ein Urteil des Landessozialgerichts Nordrhein-Westfalen (LSG) veranschaulicht.

Eine Hausärztin, die eine Gemeinschaftspraxis betreibt, hatte von April bis Oktober 2023 eine MFA mit durchschnittlich zwei Stunden pro Woche und für zunächst 72 €, später für 80 € monatlich beschäftigt. Die Fachangestellte hatte bereits zwei sozialversicherungspflichtige Hauptbeschäftigungen und eine geringfügig entlohnte Nebenbeschäftigung. Die Hausärztin entrichtete für die Fachangestellte Pauschalbeträge zur Kranken- und Rentenversicherung. Im Rahmen einer Betriebsprüfung forderte die Rentenversicherung Beiträge zur Sozialversicherung nach. Weil Pauschalbeträge nur für die erste geringfügige Beschäftigung zu entrichten sind, stuften die Prüfer die Tätigkeit der MFA in vollem Umfang als sozialversicherungspflichtig ein. Dagegen wehrte sich die Ärztin vergeblich. Das LSG begründet sein Urteil folgendermaßen: Übt ein Beschäftigter neben seiner versicherungspflichtigen Hauptbeschäftigung mehrere geringfügige Nebenbeschäftigungen aus, ist nur eine dieser Tätigkeiten vom Zusammenrechnungsgebot ausgenommen. Die Rentenversicherung hat die zeitlich vor der streitigen Nebenbeschäftigung in der Hausarztpraxis begonnene Tätigkeit zutreffend als zurechnungsfrei beurteilt.

Die richtige sozialversicherungsrechtliche Meldung von Beschäftigten liegt stets im Verantwortungsbereich des Arbeitgebers. Dass die Ärztin die Sache falsch eingeschätzt hat, entbindet sie nicht von der Pflicht zur Nachzahlung.

Hinweis: Die Revision zum Bundessozialgericht wurde zugelassen.

Hausverkauf: Wohnungsüberlassung an einen Elternteil ist keine Selbstnutzung

21.06.2024

Wenn Immobilien des Privatvermögens innerhalb der zehnjährigen Spekulationsfrist verkauft werden, ist die erzielte Wertsteigerung als Gewinn aus privaten Veräußerungsgeschäften zu versteuern. Selbstbewohnte Immobilien können dagegen steuerfrei veräußert werden, wenn eine Nutzung zu eigenen Wohnzwecken im kompletten Zeitraum zwischen Anschaffung und Veräußerung oder im Veräußerungsjahr und den beiden vorangegangenen Jahren vorgelegen hat.

Die Überlassung einer Wohnung an die (Schwieger-)Mutter ist laut Bundesfinanzhof (BFH) keine Selbstnutzung. Daher muss bei einem Verkauf der Immobilie innerhalb der Zehnjahresfrist ein privater Veräußerungsgewinn versteuert werden. Geklagt hatte ein Ehepaar, das 2009 eine Eigentumswohnung gekauft und nach Fertigstellung unentgeltlich der Mutter der Ehefrau überlassen hatte. Sieben Jahre später, nachdem die (Schwieger-)Mutter verstorben war, veräußerten die Eheleute die Wohnung mit Gewinn.

Der BFH hat entschieden, dass die Wohnung nicht zu eigenen Wohnzwecken genutzt worden war und deren Verkauf deshalb ein privates Veräußerungsgeschäft auslöst. Eine Nutzung zu eigenen Wohnzwecken setzt voraus, dass der Steuerzahler die Immobilie auch selbst - gegebenenfalls mit Familienangehörigen oder einem Dritten - bewohnt. Als Selbstnutzung gilt zwar auch die unentgeltliche Überlassung zu Wohnzwecken an ein steuerlich zu berücksichtigendes Kind, da eine solche Nutzung dem Eigentümer als eigene Nutzung zuzurechnen ist. Diese Ausnahmeregelung ist aber nicht auf die Überlassung an eine (Schwieger-)Mutter übertragbar.

Betriebsprüfung: Eine gute Vorbereitung zahlt sich aus

21.06.2024

Wenn eine Prüfungsanordnung des Finanzamts im Briefkasten liegt, sorgt das häufig für Unruhe in der Arztpraxis. Befürchtet werden zahlreiche Nachfragen, Hinzuschätzungen und Steuernachzahlungen. Eine gute Vorbereitung kann zur Entspannung beitragen, denn wer sich mit Ablauf, Spielregeln und Tücken einer Prüfung auskennt, kann unangenehme Überraschungen vermeiden. Bei einer Betriebsprüfung gilt:

- Anlässe für eine Betriebsprüfung gibt es viele: zum Beispiel schwankende Einkünfte, eine Umstrukturierung oder ein Teilpraxisverkauf. Eine Praxis kann aber auch nach dem Zufallsprinzip ausgewählt werden. Eine Betriebsprüfung kann jede Praxis treffen.

- Im Unterschied zu Überraschungsbesuchen im Rahmen der Lohnsteuer-, Umsatzsteuer- oder Kassen-Nachschau muss eine Betriebsprüfung immer schriftlich angekündigt werden. Damit sind deren Umfang und Dauer sowie der Zeitraum bekannt, und Sie können sich gemeinsam mit uns darauf vorbereiten.

- Den Ablauf einer Prüfung besprechen wir im Vorfeld mit Ihnen. Im Zuge einer Schwachstellenanalyse lassen sich vorab kritische Punkte besprechen und entschärfen (z.B. ungewöhnliche Entnahme- oder Einlagetatbestände). Vorab sollte geklärt werden, ob eine Verfahrensdokumentation oder die Implementierung eines Tax-Compliance-Management-Systems sinnvoll ist.

- Während der Prüfung beraten wir Sie zur Entwicklung der richtigen Strategie und zeigen Lösungsoptionen in strittigen Fällen auf.

- Wer geprüft wird, unterliegt bestimmten Mitwirkungspflichten. Sie müssen Auskünfte erteilen, Aufzeichnungen, Bücher, Geschäftspapiere und andere Urkunden zur Einsicht und Prüfung vorlegen, Erläuterungen geben, die zum Verständnis der Aufzeichnungen erforderlich sind, und die Finanzbehörde bei Ausübung ihrer Befugnisse unterstützen.

- Die Finanzbehörden haben bei der Prüfung in der Regel direkten Zugriff auf Ihre Datenverarbeitungssysteme. Wir klären vorab, wie der Prüfer auf die elektronischen Daten der Praxis zugreifen wird.

- Wurden alle Unterlagen und Daten geprüft, endet die Prüfung regelmäßig mit einer Schlussbesprechung und einem Prüfungsbericht mit den Prüfungsfeststellungen.

Kräuterwanderung

13.06.2024

Frühjahrslauf

Ein Tag voller Wissen und Genuss

Jubiläum Gemeinde Waake und TSV Waake-Bösinghausen

17.05.2024

Bestandenes Steuerberaterexamen

15.05.2024

Tour d´Energy

06.05.2024

Göttinger Halbmarathon

05.06.2024

Kirschblütenwanderung

29.04.2024

Afterwork-Party für Ärztinnen und Zahnärztinnen

26.04.2024

Team-Bowling

20.03.2024

Vorauszahlungen: Finanzamt darf auch Beträge für die Folgejahre festsetzen

29.04.2024

Wer Gewinne aus selbständiger Arbeit erzielt, erhält regelmäßig Einkommensteuer-Vorauszah-lungsbescheide vom Finanzamt.

Darin fordert es die Vorauszahlungen grundsätzlich quartalsweise in vier gleich hohen Beträgen an. Häufig werden die Vorauszahlungen mit einem solchen Bescheid auch gleich für die Folgejahre festgesetzt. Das erkennen Sie daran, dass das Finanzamt die Quartalsbeträge beispielsweise mit dem Zusatz „ab 2024“ festsetzt.

Vorauszahlungsbescheide können nicht nur für das laufende Jahr, sondern auch für Folgejahre erlassen werden. Gesetzliche Vorgabe ist nach einem Urteil des Bundesfinanzhofs lediglich, dass sich die Höhe der Festsetzung an der voraussichtlich anfallenden Einkommensteuer orientieren muss, die sich bei der letzten Veranlagung ergeben hat. Die Ergebnisse einer Veranlagung dürfen damit auch die Grundlage für die Festsetzung von Vorauszahlungen für mehr als ein Kalenderjahr darstellen.

Pflege-Pauschbetrag

29.04.2024

Pflegepersonen können bis zu 1.800 € pro Jahr absetzen

Wer eine Person ab Pflegegrad 2 unentgeltlich pflegt, darf in seiner Einkommensteuererklärung einen Pflege-Pauschbetrag absetzen. Dessen Höhe hängt vom Pflegegrad ab:

- Pflegegrad 2: 600 €

- Pflegegrad 3: 1.100 €

- Pflegegrad 4, 5 oder Merkzeichen H („hilf-los“): 1.800 €

Voraussetzung ist, dass die Pflege in der Wohnung des Pflegebedürftigen oder in der eigenen Wohnung stattfindet. Kein Problem ist es, wenn parallel noch professionelle Pflegedienste bei der Pflege unterstützen, denn für die Gewährung des Pauschbetrags ist nur Voraussetzung, dass der persönliche Anteil an der Pflege mindestens 10 % beträgt. Eine persönliche Pflege kann sich also zum Beispiel auch auf die Wochenenden beschränken.

Weitere wichtige Voraussetzung für die Inanspruchnahme des Pauschbetrags ist zudem, dass der pflegende Angehörige keine Vergütung für die Pflege erhält. Auch das Pflegegeld darf nicht an ihn gehen. Eine Ausnahme gilt lediglich, wenn Eltern das Pflegegeld für ein Kind mit Behinderung erhalten. In allen anderen Fallgestaltungen ist es aber erlaubt, dass die Pflegeperson das Pflegegeld zumindest treuhänderisch zugunsten des Pflegebedürftigen verwaltet und damit beispielsweise Pflegedienste und medizinische Hilfsmittel finanziert.

Hinweis:

Wird eine pflegebedürftige Person von mehreren Personen gepflegt, darf der Pauschbetrag nach der Zahl der Pflegepersonen aufgeteilt werden, so dass jeder den Pauschbetrag anteilig absetzen kann.

Pflegt eine Person gleich mehrere Personen (z.B. die eigenen Eltern), kann sie auch mehrere Pauschbeträge geltend machen. Sprechen Sie uns, Ihre Quattek & Partner Steuerberatungsgesellschaft in Göttingen und in Heilbad Heiligenstadt, gerne auf das Thema an.

Durch Wachstumschancengesetz geplante Änderungen 2024 – Mini-/Midijobs, Arbeitszeiterfassung, Transparenzregister

26.04.2024

Neuregelungen bei Mini- und Midijobs

Ab dem 01.01.2024 wird der gesetzliche Mindestlohn nach den Vorschlägen der Mindestlohnkommission auf 12,41 Euro brutto je Zeitstunde steigen.

Die monatliche Verdienstgrenze im Minijob liegt aktuell noch bei 520 Euro im Monat. Diese Minijob-Grenze ist jetzt dynamisch ausgestaltet. Sie orientiert sich am Mindestlohn. Steigt dieser, erhöht sich auch die Minijob-Grenze. Mit der Erhöhung des Mindestlohns auf 12,41 Euro wird die Minijob-Grenze um 18 Euro auf 538 Euro monatlich steigen. Die Jahresverdienstgrenze erhöht sich entsprechend auf 6.456 Euro.

An der Höchstarbeitszeit im Minijob wird sich ab dem 01.01.2024 nichts ändern.

Wird zum Januar 2024 die Minijob-Grenze von 520 Euro auf 538 Euro erhöht, verändert sich auch die untere Verdienstgrenze für eine Beschäftigung im Übergangsbereich. Ein Midijob beginnt also ab dem 01.01.2024 bei einem durchschnittlichen monatlichen Verdienst von 538,01 Euro. Die obere Midijob-Grenze verändert sich nicht und liegt weiterhin bei maximal 2.000 Euro.

2024 tritt das Gebäudeenergiegesetz (GEG) in Kraft. In die meisten Neubauten müssen ab Januar Heizungen mit 65 % Erneuerbarer Energie eingebaut werden. Für alle anderen Gebäude gelten Übergangsfristen und verschiedene technologische Möglichkeiten. Zudem gibt es eine umfangreiche Förderung.

Arbeitszeiterfassung

Laut einem Gesetzentwurf des Bundesarbeitsministeriums müssen Unternehmen sicherstellen, dass die Arbeitszeit ihrer Mitarbeiter genau erfasst wird. Es sieht vor, dass die tägliche Arbeitszeit der Beschäftigten in Deutschland elektronisch aufgezeichnet wird. Tarifparteien können Ausnahmen vereinbaren und Kleinbetriebe mit weniger als zehn Mitarbeitern sind ausgenommen. Das Gesetz sollte bis Ende 2023 verabschiedet sein. Bisher ist das aber noch nicht erfolgt.

Transparenzregister

Ab dem 01.01.2024 müssen alle wirtschaftlich Berechtigten der Unternehmen in das Transparenzregister eingetragen sein. Gesellschaften bürgerlichen Rechts (GbR) mussten sich bisher noch nicht registrieren lassen. Aber ab 2024 gilt auch für GbRs, die in das neue Gesellschaftsregister eingetragen werden, eine Mitteilungspflicht.

Durch Wachstumschancengesetz geplante Änderungen 2024 – Photovoltaikanlagen (PVA)

26.04.2024

Seit dem 01.01.2023 werden die Einnahmen und die private Nutzung, also die Entnahmen, aus dem Betrieb von PVA mit einer installierten Bruttonennleistung (laut Marktstammdatenregister) von 30 kW (Peak) auf Einfamilienhäusern und Gebäuden, die nicht Wohnzwecken dienen (z. B. Gewerbeimmobilien) steuerbefreit. Die Steuerbefreiung gilt ebenfalls für Mehrfamilienhäuser und gemischt genutzte Gebäude mit Wohn- und Gewerbeeinheiten mit überwiegender Nutzung zu Wohnzwecken bis zu einer Bruttonennleistung von 15 kW (Peak) je Wohn- und Gewerbeeinheit, max. 100 kW (Peak) pro Steuerpflichtigem respektive Mitunternehmerschaft.

Die Befreiung ist unabhängig von der Verwendung des erzeugten Stroms. Im Gegenzug dürfen Verluste aus PVA ab 2023 nicht mehr geltend gemacht werden. Die Lieferung und die Installation von PVA nebst Stromspeicher unterliegen seit dem 01.01.2023 einem Steuersatz von 0 %.

Voraussetzung: Die Installation erfolgt auf und in der Nähe von Privatwohnungen, Wohnungen sowie öffentlichen oder anderen Gebäuden, die für Tätigkeiten genutzt werden, die dem Gemeinwohl dienen. Die Voraussetzungen gelten als erfüllt, wenn die installierte Bruttonennleistung der PVA nicht mehr als 30 kW beträgt bzw. betragen wird.

Hinweis:

Die Änderungen bei der Einkommensteuer gelten schon für das Besteuerungsjahr 2022! Durch die Einführung des Nullsteuersatzes wird seit dem 01.01.2023 in Rechnungen keine Umsatzsteuer mehr ausgewiesen. Da keine Umsatzsteuer bezahlt wurde, können Unternehmer auch keine Vorsteuer beim Finanzamt geltend machen. Andererseits muss auch niemand mehr auf die Kleinunternehmerregelung (§ 19 UStG) verzichten.

Durch Wachstumschancengesetz geplante Änderungen 2024 – Einkommensteuertarife, Beitragsbemessungsgrenzen, Arbeitnehmer-Sparzulage, Pendlerpauschale

26.04.2024

Einkommensteuertarife

Um eine Steuererhöhung aufgrund der Inflation zu verhindern (kalte Progression), wurden Ende 2022 die Tarifeckwerte im Einkommenssteuertarif angepasst. Davon sollen auch Selbstständige sowie Unternehmer profitieren.

- Der Einkommensteuertarif für die Jahre 2023 und 2024 wurde angepasst und die Effekte der kalten Progression werden im Verlauf des Einkommensteuertarifs ausgeglichen.

- Der Grundfreibetrag (steuerfreies Existenzminimum) stieg bereits 2023 auf 10.908 Euro und ab 2024 um weitere 696 Euro auf 11.604 Euro. Erst ab da beginnt die Besteuerung.

- Der Kinderfreibetrag (einschließlich des Freibetrages für den Betreuung-, Erziehungs- und Ausbildungsbedarf) stieg ab 2023 auf 8.952 Euro und ab 2024 um weitere 360 Euro auf 9.312 Euro.

- Der sog. Spitzensteuersatz soll 2024 ab einem Jahreseinkommen von 66.761 Euro erhoben werden.

- Die Freigrenze für den steuerlichen Solidaritätszuschlag liegt bei 18.130 Euro bzw. 36.260 Euro bei Zusammenveranlagung.

- Der Reichensteuersatz (greift ab knapp 278.000 Euro) von 45 % wurde nicht angepasst.

Neue Beitragsbemessungsgrenzen für 2024

Zum 01.01.2024 steigen die Beitragsbemessungsgrenzen in der gesetzlichen Kranken- und Rentenversicherung wie folgt:

Höhere Arbeitnehmer-Sparzulage

Das Zukunftsfinanzierungsgesetz verdoppelt die Einkommensgrenzen bei der Arbeitnehmer-Sparzulage auf 40.000 Euro für Ledige und 80.000 Euro für Verheiratete. Zudem erleichtert das Gesetz die Beteiligung von Mitarbeitern am Eigenkapital ihres Arbeitgebers:

Der Steuerfreibetrag steigt von derzeit 1.440 Euro auf 2.000 Euro. Das Gesetz tritt weitgehend am Tag nach Verkündung im Bundesgesetzblatt in Kraft, einige Regelungen bereits am 01.01.2024.

Verlängerung des Zeitraums für die Anpassung von Steuervorauszahlungen

Auf Antrag wird der Zeitraum für die Anpassung der Vorauszahlungen für Einkommen-, Körperschaft- und Gewerbesteuer verlängert:

- für den Veranlagungszeitraum 2023 um drei Monate (Einkünfte überwiegend aus Land- und Forstwirtschaft: Verlängerung ebenfalls um drei Monate) und

- für den Veranlagungszeitraum 2024 um zwei Monate (Einkünfte überwiegend aus Land- und Forstwirtschaft: Verlängerung ebenfalls um zwei Monate).

Pendlerpauschale

Im Jahr 2024 soll der CO2-Preis von 30 Euro/Tonne auf 45 Euro/Tonne steigen. Zur Entlastung der Fernpendler wurde deshalb die Entfernungspauschale erhöht.

- Im Jahr 2021 um 0,05 Euro auf 0,35 Euro für Entfernungen ab dem 21. Entfernungskilometer, und

- vom 01.01.2022 bis zum 31.12.2026 um weitere 0,03 Euro auf 0,38 Euro pro Entfernungskilometer.

Für die ersten 20 Kilometer verbleibt es bei der „gewöhnlichen“ Pauschale in Höhe von 0,30 Euro.

Die jeweils befristeten Erhöhungen der Entfernungspauschale gelten entsprechend auch für Familienheimfahrten i. R. der doppelten Haushaltsführung.

Pendler, deren zu versteuerndes Einkommen innerhalb des Grundfreibetrags liegt, können anstatt der erhöhten Entfernungspauschale von 38 Cent ab dem 21. Entfernungskilometer - die sich für sie nicht „auszahlen“ würde, da ein höherer Werbungskosten- oder Betriebsausgabenabzug zu keiner entsprechenden steuerlichen Entlastung führten würde - eine Mobilitätsprämie in Höhe von 14 % dieser erhöhten Pauschale wählen. 14 % entspricht dem Eingangssteuersatz im Einkommensteuertarif.

Durch Wachstumschancengesetz geplante Änderungen 2024 – Obligatorische Verwendung der E-Rechnung

26.04.2024

Ab 2025 soll es verpflichtend sein, eine elektronische Rechnung (E-Rechnung) auszustellen. Dies dient als Vorbereitung für die zukünftige Verpflichtung zur transaktionsbezogenen Meldung von Umsätzen im B2B-Bereich (Business to Business) an ein bundeseinheitliches elektronisches System der Verwaltung (Meldesystem). Als elektronische Rechnung gilt nur noch eine Rechnung, die in einem strukturierten elektronischen Format ausgestellt, übermittelt und empfangen wird und ihre elektronische Verarbeitung ermöglicht. Sie muss den Vorgaben der Richtlinie 2014/55/EU entsprechen. Rechnungen, die in einem anderen elektronischen Format oder auf Papier übermittelt werden, sollen unter dem neuen Begriff „sonstige Rechnung“ zusammengefasst werden. Kleinbetragsrechnungen (§ 33 UStDV) sind von der Regelung ausgenommen.

Hinweis:

Die notwendigen Umstellungen in der Rechnungsstellung sowie der Debitoren- und Kreditoren-Buchhaltung sollten frühzeitig (2024) vorgenommen werden. Zwar ist für das Jahr 2025 eine Übergangsregelung dahingehend, dass mit Zustimmung des Empfängers auch noch Papier-Rechnungen oder andere elektronische Formate möglich sind, geplant. Notwendige Umstellungsarbeiten und Schulungen sollten jedoch nicht unterschätzt werden.

Krüger Internationale Spedition Firmencup 2024

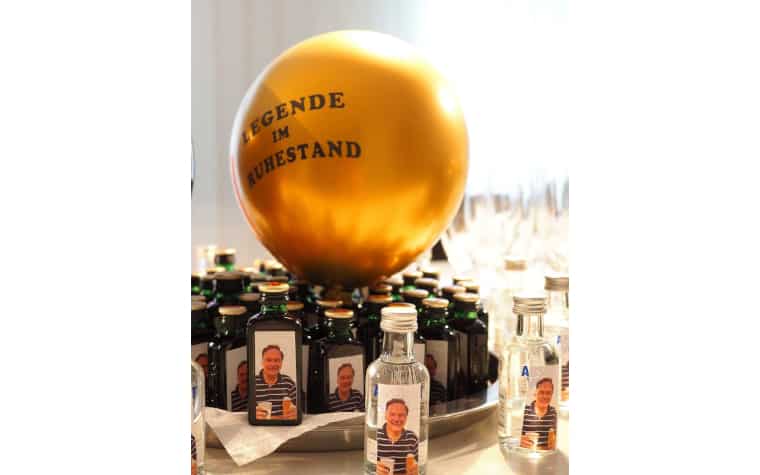

Verabschiedung in den Ruhestand

31.12.2023

Steuertipp: Abschreibungsmöglichkeiten für Vermietungsobjekte verbessert

07.03.2024

Wer Wohnraum vermietet, ist in der Regel an einer möglichst hohen Abschreibung seines Mietobjekts interessiert, um seine steuerpflichtigen Mieteinkünfte zu mindern. Ab 2023 wurden die Abschreibungsmöglichkeiten für Vermietungsobjekte verbessert.

Seither gilt: Immobilien des Privatvermögens, die nach dem 31.12.2022 fertiggestellt und zu Wohnzwecken vermietet werden, dürfen mit jährlich 3 % linear abgeschrieben werden. Für ältere Immobilien gilt nach wie vor ein Abschreibungssatz von 2 % bzw. 2,5 % pro Jahr. Die erhöhte Abschreibung von 3 % führt dazu, dass Mietobjekte nun schon innerhalb von 33 Jahren abgeschrieben werden können (statt bisher über 50 bzw. 40 Jahre).

Bereits 2019 hatte der Gesetzgeber eine Sonderabschreibung zum Neubau von Mietwohnungen von bis zu 5 % pro Jahr eingeführt, die für die ersten vier Jahre ab Fertigstellung neben der regulären Abschreibung in Anspruch genommen werden konnte. Diese Förderung war 2021 ausgelaufen. Nun hat der Gesetzgeber diese Sonderabschreibung wieder eingeführt und an die Einhaltung bestimmter Gebäudeeffizienzvorgaben gekoppelt. Die neuen Förderregelungen gelten für Baumaßnahmen, bei denen der Bauantrag in den Jahren 2023 bis 2026 gestellt oder eine Bauanzeige in diesem Zeitraum getätigt wurde. Wie bei der Vorgängerregelung darf in den ersten vier Jahren neben der regulären Abschreibung eine Sonderabschreibung von 5 % pro Jahr abgezogen werden. Die neu errichtete Wohnung muss dafür aber in einem Gebäude liegen, das die Kriterien für ein „Effizienzhaus 40“ mit Nachhaltigkeitsklasse/Effizienzgebäudestufe 40 erfüllt, und dies ist durch das „Qualitätssiegel Nachhaltiges Gebäude“ (QNG) nachzuweisen. Die Anschaffungs- und Herstellungskosten dürfen zudem 4.800 € pro qm Wohnfläche nicht übersteigen. Nach der früheren Regelung lag diese Baukostenobergrenze noch bei 3.000 €. Als Bemessungsgrundlage für die Sonderabschreibung darf maximal ein Betrag von 2.500 € pro qm Wohnfläche angesetzt werden (früher 2.000 €).

Hinweis:

Nutzen Sie unser Beratungsangebot zur Gebäudeabschreibung! Die Steuerberatungsgesellschaft Quattek & Partner in Göttingen und Heilbad Heiligenstadt steht Ihnen für Fragen gern zur Verfügung.

Mobile Banking: Kontoauszüge sollen regelmäßig gesichert werden

07.03.2024

Bankgeschäfte werden heute in der Regel per Smartphone oder PC abgewickelt. Die Kreditinstitute stellen die Kontoauszüge zwar regelmäßig in die elektronischen Postfächer des Online-Bankings ein, viele Bankkunden ersparen sich aber das Archivieren oder Ausdrucken - manchmal bewusst, oft auch eher unbewusst.

Der Effekt: Irgendwann lassen sich die digitalen Auszüge nicht mehr im Online-Banking-Portal abrufen, und der Bankkunde steht ohne Kontoauszug dar. Der Grund ist, dass die Banken die Kontoauszüge nur für eine begrenzte Zeit in den Kundenpostfächern zur Verfügung stellen. Die Bereitstellungszeiten variieren zwischen 90 und 365 Tagen. Dies kann spätestens bei der Steuererklärung zum Problem werden, wenn das Finanzamt einen Zahlungsnachweis einfordert.

Privatpersonen sollten ihre Kontoauszüge mindestens sechs Jahre aufbewahren, besser noch zehn Jahre. Bankkunden sind daher gut beraten, wenn sie ihre Kontoauszüge monatlich ausdrucken. Wer sich das ersparen möchte, sollte seine Kontoauszüge zumindest digital in einem Ordner speichern bzw. archivieren, so dass sie zur späteren Durchsicht, zum Ausdruck oder zum digitalen Versand zeitlich unbegrenzt zur Verfügung stehen.

Auf Nummer sicher geht, wer die heruntergeladenen Dateien auf mehreren Speichermedien sichert (z.B. zusätzlich auf USB-Stick).

Hinweis:

Zwar sind Banken nach dem Handelsgesetzbuch verpflichtet, Dokumente für zehn Jahre zu archivieren. Möchte ein Kunde aber alte Kontoauszüge nachträglich ausgestellt haben, ist dieser Prozess nicht nur zeitaufwendig, sondern auch mit Gebühren verbunden - einzelne Kontoauszüge werden mit 4 € bis 15 € berechnet. Bankkunden sollten sich daher ihr eigenes Archiv anlegen.

Weihnachtsmarkt bei Quattek auf dem Hof

15.12.2023

Ein spontaner Weihnachtsmarkt in unsere Hofeinfahrt bei Glühwein und Bratwurst. Danke an das Organisationsteam Jahresabschluss.

Facharzt: Laborärztliche Diagnose ist von der Umsatzsteuer befreit

08.03.2024

Im medizinischen Sektor sind zwei Umsatzsteuerbefreiungen von zentraler Bedeutung:

- Heilbehandlungen im Bereich der Humanmedizin, die bei der Ausübung ärztlicher und arztähnlicher Berufe durchgeführt werden, sind nach den europarechtlichen Vorgaben steuerfrei zu stellen.

- Krankenhausbehandlungen und ärztliche Heilbehandlungen einschließlich der Diagnostik, Befunderhebung, Vorsorge, Rehabilitation, Geburtshilfe und Hospizleistungen sowie damit eng verbundene Umsätze, die von Einrichtungen des öffentlichen Rechts ausgeführt werden, sind unter bestimmten Voraussetzungen ebenfalls steuerfrei zu belassen.

Das Bundesfinanzministerium hat sich zur Umsatzsteuerbefreiung von Laborleistungen geäußert. Es reagiert damit auf die aktuelle Rechtsprechung des Europäischen Gerichtshofs (EuGH) und hat in diesem Zusammenhang den Umsatzsteuer-Anwendungserlass angepasst. Laut EuGH können medizinische Analysen eines Facharztes für klinische Chemie und Laboratoriumsdiagnostik steuerfrei sein. Ein Vertrauensverhältnis zwischen Behandelndem und Patient sei keine Voraussetzung für die Steuerbefreiung einer Tätigkeit im Rahmen einer Heilbehandlung. Der Bundesfinanzhof schloss sich dieser Rechtsprechung im Jahr 2019 an. Medizinische Analysen klinischer Chemiker und von Laborärzten können nach beiden oben genannten Regelungen umsatzsteuerfrei sein.

Hinweis:

Diese neuen Grundsätze sind auf Umsätze in allen offenen Fällen anzuwenden. Nach einer Nichtbeanstandungsregelung können bis zum 31.12.2023 erbrachte Umsätze auch als steuerpflichtig behandelt werden, wenn die Voraussetzungen für die Steuerbefreiung nicht erfüllt sind. Wir beraten Sie gerne ausführlich zur Umsatzsteuerbefreiung für Laborleistungen.

Weihnachtsfeier 2023

01.12.2023

Das Team Freiberufler hat in diesem Jahr die Weihnachtsfeier von Quattek & Partner organisiert. Wir durften einen gemütlichen Abend im Landhaus Biewald in Friedland verbringen. Vielen Dank an die tolle Organisation. Schön war´s...

Neue Niederlassung in Heilbad Heiligenstadt

Nachdem wir am 01.07.2023 die Heiligenstädter Kanzlei "Brecht & Partner" mitsamt zwei Kanzleiinhabern und ihren acht Mitarbeitern übernommen haben, verfügen wir nun in der ehemaligen Kreissparkasse des Heilbads über eine eigene Niederlassung. Mit dem erfolgreichen Abschluss der Sanierungsarbeiten im Erdgeschoss des Gebäudes zum Jahreswechsel wird in der neuen Niederlassung dann ein bis zu 30-köpfiges Team unsere Mandanten in der Region betreuen. Wir freuen uns außerdem, auf diese Weise unseren Mitarbeitern aus dem Raum Heiligenstadt einen kürzen Arbeitsweg zu ermöglichen.

Anzeigen über die Erwerbstätigkeit – Steuerliche Erfassung von Betreibern bestimmter kleiner Photovoltaikanlagen

20.10.2023

Durch das Jahressteuergesetz 2022 vom 16.12.2022 wurde eine ab 01.01.2022 anzuwendende ertragsteuerliche Steuerbefreiung für bestimmte kleine Photovoltaikanlagen sowie ein ab 01.01.2023 anzuwendender umsatzsteuerlicher Nullsteuersatz für die Lieferung und Installation bestimmter Photovoltaik-anlagen eingeführt.

Auch in Fällen, in denen die Einnahmen und Entnahmen aus dem Betrieb von Photovoltaikanlagen steuerfrei sind und die Umsatzsteuer auf Umsätze aus dem Betrieb von Photovoltaikanlagen auf Grund der Kleinunternehmerregelung nicht erhoben wird, sind Betreiber (natürliche und juristische Personen sowie Personenvereinigungen) von Photovoltaikanlagen grundsätzlich zur Anzeige der Eröffnung eines gewerblichen Betriebs oder einer Betriebstätte und zur Übermittlung eines Fragebogens zur steuerlichen Erfassung verpflichtet.

Aus Gründen des Bürokratieabbaus und der Verwaltungsökonomie wird nicht beanstandet, wenn Betreiber von Photovoltaikanlagen, die

- Gewerbetreibende sind, bei Eröffnung eines Betriebs, der sich auf das Betreiben von begünstigten Photovoltaikanlagen beschränkt, und

- in umsatzsteuerlicher Hinsicht Unternehmer sind, deren Unternehmen sich ausschließlich auf den Betrieb einer Photovoltaikanlage sowie ggf. eine steuerfreie Vermietung und Verpachtung beschränkt und die die Kleinunternehmerregelung anwenden,

auf die steuerliche Anzeige über die Aufnahme einer Erwerbstätigkeit und die Übermittlung des Fragebogens zur steuerlichen Erfassung an das zuständige Finanzamt verzichten.

Die vorstehende Bestimmung gilt mit sofortiger Wirkung in allen Fällen, in denen die diesbezügliche Erwerbstätigkeit ab dem 01.01.2023 aufgenommen wurde.

Sollte es aus den weiteren Umständen des Einzelfalls erforderlich werden, können die örtlich zuständigen Finanzämter in diesen Fällen gesondert zur Übermittlung eines Fragebogens zur steuerlichen Erfassung auffordern.

Lohnsteuer – Steuerbefreiung für nebenberufliche Tätigkeiten

20.10.2023

Der Bundesrat hatte am 28.10.2022 den Lohnsteuer-Richtlinien 2023 zugestimmt. Sie wurden in der Neu-fassung grundlegend überarbeitet.

Seit dem 01.01.2023 gelten nun geänderte und aktualisierte Lohnsteuerrichtlinien (LStR 2023).

Unter anderem erfolgte eine Änderung der LStR 2023 bezüglich der Einnahmen aus nebenberuflichen Tätigkeiten als Übungsleiter/Ausbilder (etc.):

Einnahmen aus nebenberuflichen Tätigkeiten als Übungsleiter/Ausbilder usw. sind bis zur Höhe von 3.000 Euro im Jahr steuerfrei.

Darüber hinaus sind nebenberufliche ehrenamtliche Tätigkeiten für eine gemeinnützige Körperschaft bis zur Höhe von 840 Euro steuerfrei.

Die LStR 2023 enthalten eine klare Definition, wann eine solche „nebenberufliche Tätigkeit“ vorliegt. Danach gilt eine Tätigkeit mit einer regelmäßigen wöchentlichen Arbeitszeit von maximal 14 Stunden (sog. 14-Stunden-Grenze) als nebenberuflich.

Umsatzsteuer – Kochevent als betriebliche Weihnachtsfeier: Vorsteuerabzug bei einer Betriebsveranstaltung

20.10.2023

Wenn ein Unternehmer Leistungen für sog. Betriebsveranstaltungen (hier: Weihnachtsfeier) bezieht, ist er nur dann zum Vorsteuerabzug berechtigt, wenn diese nicht ausschließlich dem privaten Bedarf der Betriebsangehörigen dient, sondern durch die besonderen Umstände seiner wirtschaftlichen Tätigkeit bedingt sind.

Der Vorsteuerabzug für sog. Aufmerksamkeiten (Freigrenze von 110 Euro je Arbeitnehmer und Kalenderjahr) richtet sich nach der wirtschaftlichen Gesamttätigkeit des Unternehmers.

Die Kosten des äußeren Rahmens einer Betriebsveranstaltung sind jedenfalls dann in die Berechnung der 110 Euro-Freigrenze einzubeziehen, wenn es sich um eine einheitliche Leistung handelt.

Dient eine Betriebsveranstaltung lediglich dazu, das Betriebsklima durch gemeinsame Freizeitgestaltung zu verbessern, liegt laut Bundesfinanzhof ein ausschließlicher Zusammenhang der für den Betriebsausflug bezogenen Leistungen zum privaten Bedarf des Personals und damit zu einer Entnahme vor, die nicht zum Vorsteuerabzug berechtigt.

Die streitgegenständliche Weihnachtsfeier war nicht auf den Verzehr von Speisen und Getränken in festlichem Rahmen beschränkt, sondern erfolgte im Rahmen eines "Kochevents", bei dem die Teilnehmer unter Anleitung von professionellen Köchen das gemeinsame Abendessen selbst zubereiteten.

Derartige "Teambuilding-Events" sind allgemein dafür bekannt, dass sie die Leistungsfähigkeit und -bereitschaft der Mitarbeiter in der jeweiligen Abteilung und zwischen den verschiedenen Abteilungen verbessern können und sollen.

Die Teilnehmer arbeiten an einem gemeinsamen Ziel, lernen sich dabei besser kennen und entwickeln so ein Gefühl der Zusammengehörigkeit, das zur Verbesserung des Betriebsklimas führen kann.

Zwei Drittel der Rentenleistungen im Jahr 2022 einkommensteuerpflichtig

20.10.2023

Im Jahr 2022 haben in Deutschland 22 Mio. Personen Leistungen i. H. v. rund 363 Mrd. Euro aus gesetzlicher, privater oder betrieblicher Rente erhalten.

Wie das Statistische Bundesamt aktuell mitteilt, zählten rund zwei Drittel (66,4 %) der Rentenleistungen zu den steuerpflichtigen Einkünften. Seit 2015 ist der durchschnittliche Besteuerungsanteil damit um 11 Prozentpunkte gestiegen.

Ursache für den Anstieg ist die Neuregelung der Besteuerung von Alterseinkünften im Alterseinkünftegesetz von 2005. Kernelement der Neuregelung ist der Übergang von einer vorgelagerten zu einer nachgelagerten Besteuerung der gesetzlichen Renten bis zum Jahr 2040.

Demnach werden die Aufwendungen zur Alterssicherung in der Ansparphase schrittweise steuerfrei gestellt und erst die Leistungen in der Auszahlungsphase steuerlich belastet.

Welcher Anteil der Renteneinkünfte steuerpflichtig ist, richtet sich nach dem Jahr des Rentenbeginns: Je später der Rentenbeginn, desto höher ist der besteuerte Anteil der Renteneinkünfte.

Außerdem steigt der Besteuerungsanteil auch durch Rentenerhöhungen, da diese komplett steuerpflichtig sind. Bei vielen Rentnern liegt der steuerpflichtige Teil ihrer Renten nach relevanten Abzügen unterhalb des Grundfreibetrags. Dann bleiben viele Renten steuerfrei, wenn keine weiteren Einkünfte vorliegen.

Bei knapp 84 % der steuerbelasteten Rentenempfänger - hierzu zählen auch hinterbliebene Eheleute und Kinder - liegen neben den Renten noch andere Einkünfte wie beispielsweise Versorgungsbezüge, Arbeitseinkommen oder Mieteinnahmen vor. Bei zusammenveranlagten Ehepaaren können das auch Einkünfte des Partners sein, die für die Besteuerung zusammengerechnet werden.

Kosten für professionelle Gartenpflege steuermindernd geltend machen

20.10.2023

Steuerzahler, die für die Pflege des Gartens einen professionellen Helfer beauftragen, können die Kosten der haushaltsnahen Dienstleistungen steuermindernd geltend machen. Voraussetzung ist, dass der Helfer eine ordnungsgemäße Rechnung gestellt hat und der Betrag überwiesen wurde.

Ob es sich bei der Immobilie, bei der die Grünarbeiten erledigt werden, um eine dauerhafte Unterkunft, eine Zweit-, Wochenend- oder Ferienwohnung handelt, ist unerheblich. Dabei spielt es keine Rolle, ob man Mieter oder Eigentümer/Vermieter ist. Oft sind die Kosten für Handwerker oder haushaltsnahe Dienstleistungen in den Nebenkosten enthalten. Mieter können diese nur geltend machen, wenn ihr Anteil - für Gärtner, Reparaturen, die Hausreinigung oder den Hausmeister - in der Nebenkostenabrechnung separat ausgewiesen ist.

Zu den haushaltsnahen Dienstleistungen zählen dabei u. a. übliche Gartenarbeiten wie das Rasenmähen, Heckenschneiden oder die Schädlingsbekämpfung. Zu den Handwerkerleistungen gehören etwa der Bau einer Terrasse oder das Verlegen eines Rollrasens.

Bei den haushaltsnahen Dienstleistungen können 20 % der Kosten, höchstens aber 4.000 Euro, angesetzt werden, bei den Handwerkerleistungen sind maximal 1.200 Euro abzugsfähig.

Gemeinschaftspraxis: Schon zwei Ärzte können ein „Zentrum“ bilden

27.09.2023

Zwei Ärzte können gemeinsam ein Ärztezentrum bilden.

Laut Oberlandesgericht Frankfurt/Main (OLG) weist der Begriff „Zentrum“ im medizinischen Bereich nicht auf eine besondere Größe hin und ist nicht irreführend.

Der Antragsteller betreibt eine Praxis für plastische Chirurgie. Die beiden Antragsgegner sind Fachärzte für plastische und ästhetische Chirurgie. Zudem ist einer der beiden Antragsgegner Facharzt für Orthopädie und Unfallchirurgie.

Gemeinsam betreiben sie eine Gemeinschaftspraxis, die sie als „Zentrum für plastische und ästhetische Chirurgie“ bezeichnen. Diese Bezeichnung hält der Antragsteller für irreführend.

Im Eilverfahren hatte die Vorinstanz den Beklagten untersagt, Dienstleistungen eines plastischen Chirurgen unter diesem Namen zu bewerben oder anzubieten, wenn in dem Zentrum insgesamt nur zwei Ärzte beschäftigt sind.

Die hiergegen eingelegte Berufung der beiden Ärzte hatte Erfolg. Die Bezeichnung der Arztpraxis als „Zentrum“ für ästhetische plastische Chirurgie sei nicht irreführend, so das OLG.

Maßgeblich sei, wie der angesprochene Verkehrskreis die Bezeichnung verstehe.

Grundsätzlich erwarte der Verkehr bei dem Begriff „Zentrum“ zwar eine personelle und sachliche Struktur eines Unternehmens, die über vergleichbare Durchschnittsunternehmen hinausgehe.

Im medizinischen Bereich weise der Begriff „Zentrum“ aber nicht mehr auf eine besondere Größe hin.

Nach den aktuellen gesetzlichen Voraussetzungen erfordere ein Medizinisches Versorgungszentrum nämlich keine bestimmte Größe.

Das Erfordernis einer fachübergreifenden Kooperation ist bereits seit 2015 entfallen.

Praxen mit zwei tätigen Ärzten können demnach unter der Bezeichnung „Medizinisches Versorgungszentrum“ am Markt auftreten.

Inflationsausgleichsprämie: Sonderzahlung oder dauerhafte Lohnerhöhung?

27.09.2023

Arbeitgeber können ihren Beschäftigten zusätzlich zum ohnehin geschuldeten Arbeitslohn Leistungen zur Abmilderung der gestiegenen Verbraucherpreise gewähren.

Sie können ihren Arbeitnehmern in der Zeit vom 26.10.2022 bis zum 31.12.2024 jeweils eine Inflationsaus-gleichsprämie (IAP) bis zu 3.000 € (Höchstbetrag) zahlen, die steuer- und sozialversicherungsfrei ist.

Die Steuer- und Sozialversicherungsfreiheit gilt auch für Arbeitslohnzahlungen von dritter Seite. Sie gilt aber nur für Sonderzahlungen des Arbeitgebers. Dabei spielt es keine Rolle, ob die Sonderzahlungen in Form einer Einmalleistung, in mehreren Teilbeträgen oder gleichmäßig verteilt zwischen dem 26.10.2022 und dem 31.12.2024 erbracht werden.

Dauerhafte Lohnerhöhungen sind dagegen nicht begünstigt. Erfreulicherweise ist es für die Steuer- und Sozialversicherungsfreiheit der IAP unschädlich, wenn sie im Zusammenhang bzw. in Kombination mit einer dauerhaften Lohnerhöhung zusätzlich zum ohnehin geschuldeten Arbeitslohn gewährt wird.

Hinweis: Der Arbeitgeber gewährt seinen Arbeitnehmern eine IAP in Höhe von insgesamt 2.000 €, die in mehreren Schritten ausgezahlt werden soll, beginnend mit einer Sonderzahlung von 1.000 € im Juni 2023. Monatliche Sonderzahlungen in Höhe von jeweils 200 € sollen dann in den Monaten Juli 2023 bis einschließlich November 2023 geleistet werden. Ab dem 01.12.2023 soll der Lohn dauerhaft um monatlich 300 € erhöht werden. Auch die dauerhafte Lohnerhöhung wird mit Inflationsgesichtspunkten begründet.

Die einzelnen Komponenten der Lohnerhöhung sind getrennt voneinander zu beurteilen: Die in mehreren Teilbeträgen gewährte IAP in Höhe von insgesamt 2.000 € ist steuer- und sozialversicherungsfrei. Die danach einsetzende reguläre - und dauerhaft wirkende - Lohnerhöhung von monatlich 300 € ab dem 01.12.2023 unterliegt hingegen der Steuer- und der Sozialversicherungspflicht.

Für weitere Informationen und Fragen steht Ihnen die Quattek & Partner Steuerberatungsgesellschaft in Göttingen und Heiligenstadt gern zur Verfügung.

Initiative: Bundesrat fordert stärkere Regulierung Medizinischer Versorgungszentren

27.09.2023

Der Bundesrat hat die stärkere Regulierung von Medizinischen Versorgungszentren (MVZ) durch ein entsprechendes MVZ-Regulierungsgesetz gefordert.

Diese Forderung geht auf eine Initiative der Länder Bayern, Rheinland-Pfalz, Schleswig-Holstein und Hamburg zurück.

Das Gesetz soll die Monopolstellung einzelner Träger verhindern und eine am Patientenwohl orientierte ambulante Versorgung stärken.

Die Entschließung des Bundesrats sieht unter anderem die Schaffung eines bundesweiten MVZ-Registers und eine Kennzeichnungspflicht für Träger und Betreiber auf dem Praxisschild vor.

Außerdem sollen Krankenhäuser künftig nur in einem Umkreis von bis zu 50 km von ihrem Sitz ein MVZ gründen können.

Zudem ist die Einführung von Höchstversorgungsanteilen für Haus- und Fachärzte vorgesehen. Dies bezieht sich sowohl auf die arztgruppenbezogenen Planungsbereiche als auch auf den gesamten Bezirk der jeweiligen Kassenärztlichen Vereinigungen.

Ferner enthält die Entschließung Regelungsvorschläge, um die Unabhängigkeit der ärztlichen Berufsausübung im MVZ vor dem Einfluss von Kapitalinteressen zu schützen. Vorgesehen sind zum Beispiel ein besonderer Abberufungs- und Kündigungsschutz für die ärztliche Leitung sowie Vorgaben zu deren Mindesttätigkeitsumfang.

Hinweis: In der Begründung verweist der Bundesrat auf das rasante Wachstum von MVZ mit dem Risiko von Konzentrationsprozessen. Die steigende Zahl investorengetragener MVZ gefährde die flächendeckende, umfassende Versorgung. Investoren verlagerten die Versorgungskapazitäten zunehmend in lukrative Ballungsgebiete und legten einen stärkeren Fokus auf gut skalierbare und umsatzsteigernde Leistungen mit der Folge, dass nicht mehr das gesamte Behandlungsspektrum abgebildet werde.

Steuertipp: Erstmals sind Verlustrückträge in das Vorvorjahr möglich

20.09.2023

Bisher konnten Steuerzahler ihre nicht ausgeglichenen negativen Einkünfte bei der Einkommensteuer nur in das Jahr vor der Verlustentstehung zurücktragen und den nicht verbrauchten Verlust als Verlustvortrag in Folgejahre mitnehmen.

Mit dem Vierten Corona-Steuerhilfegesetz hat der Gesetzgeber geregelt, dass Verluste ab dem Veranlagungszeitraum 2022 erstmals auch in das Vorvorjahr vor Verlustentstehung zurückgetragen werden können.

Dies ist allerdings nur möglich, soweit der Verlust nicht durch einen Rücktrag in das der Verlustentstehung unmittelbar vorangegangene Jahr verbraucht werden kann. Steuerzahler können also nicht einfach einen punktuellen Rücktrag in das Vorvorjahr wählen und dabei das Vorjahr „überspringen“, sondern müssen sich entscheiden, ob sie einen Verlust entweder

• in die beiden Jahre vor Verlustentstehung zurücktragen lassen (und dann nur der verbleibende Betrag als Verlustvortrag fortbesteht) oder ob sie

• komplett auf einen Rücktrag verzichten, so dass der gesamte Verlust für einen Vortrag in Folgejahre festgestellt wird.

Hinweis: Das Finanzamt führt bei der Veranlagung zunächst den Verlustrücktrag durch, sofern dies aufgrund vorhandener positiver Einkünfte möglich ist. Wünschen Sie dies nicht, können Sie auf der Anlage „Sonstiges“ zur Einkommensteuererklärung eintragen, dass Sie von Verlustrückträgen absehen wollen. Welche Variante der Verlustnutzung steuer-lich am sinnvollsten ist, lässt sich nicht pauschal sagen. Daher sollten Sie unbedingt vorab unser Beratungsangebot nutzen.

Schulzeitende: Wie es nach dem Abi mit dem Kindergeldanspruch weitergeht

20.09.2023